삼성 전자 사업 보고서(2020.12)사업 내용 1. 사업 개요가. 사업 부문별 현황 당사는 본사를 거점으로 한국과#CE,#IM부문 산하 해외 9지역 총괄 및#DS부문 산하 해외 5지역 총괄의 생산·판매 법인,#Harman산하 종속 기업 등 241개로 구성된 글로벌 전자 기업입니다.사업 군별로 보면 Set(세트)사업 군에서는 텔레비전을 비롯한 모니터, 냉장고, 세탁기, 에어컨 등을 생산·판매하는 CE(Consumer Electronics)부문과 HHP(스마트 폰 등)네트워크 시스템, 컴퓨터 등을 생산·판매하는 IM(Information technology&Mobile communications)부문이 있습니다. 부품 사업 군에서는 DRAM, NAND Flash, 모바일 AP등의 제품을 생산·판매하고 있는 반도체 사업과 모바일·TV·모니터·노트북용 등의 OLED및 TFT-LCD디스플레이 패널을 생산·판매하는 DP사업의 DS(Device Solutions)부문으로 구성되어 있습니다. 또 2017년 인수한 Harman부문에서 디지털 조종석(Digital Cockpit), 텔레매틱스(Telematics), 스피커 등을 생산·판매하고 있습니다. [부문별 주요 제품]

부문 주요 제품 CE부문 TV모니터, 냉장고, 세탁기, 에어컨 등의 IM부문 HHP네트워크 시스템, 컴퓨터 등 DS부문 반도체 사업 DRAM, NAND Flash, 모바일 AP등 DP사업 스마트 폰용 OLED패널, TV·모니터용 LCD패널 등 Harman부문 디지털 조종석(Digital Cockpit), 텔레매틱스(Telematics), 스피커 등

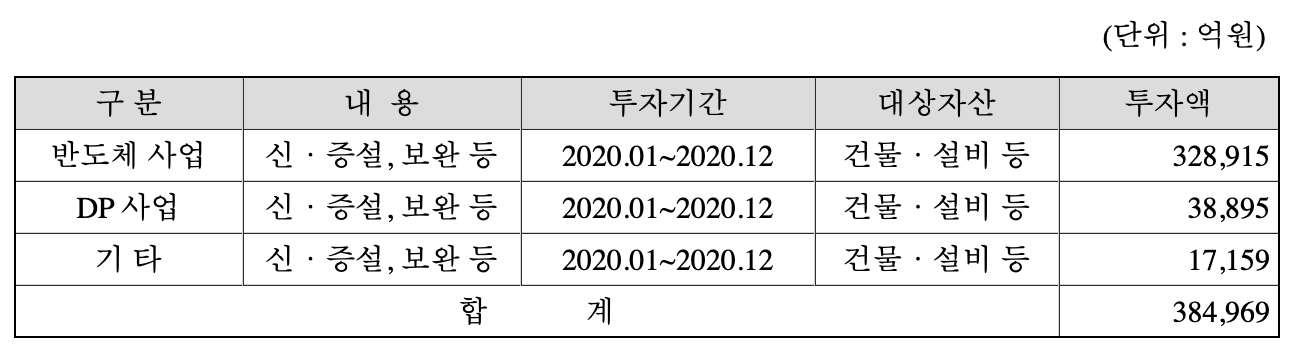

부문 주요 제품 CE부문 TV, 모니터, 냉장고, 세탁기, 에어컨 등 IM부문 HHP, 네트워크시스템, 컴퓨터 등 DS부문 반도체사업 DRAM, 낸드플래시, 모바일AP 등 DP사업 스마트폰용 OLED 패널, TV·모니터용 LCD 패널 등 Harman부문 디지털 콕핏(Digital Cockpit), 텔레매틱스(Telematics), 스피커 등

제품2020년 2019년 2018년 TV31.9%30.9%29.0%

제품2020년 2019년 2018년 TV31.9%30.9%29.0%※ 시장점유율은 외부조사기관인 옴디아의 세계시장점유율 자료(금액기준)를 활용하였습니다.※ 시장점유율은 외부조사기관인 옴디아의 세계시장점유율 자료(금액기준)를 활용하였습니다.제품2020년 2019년 2018년 HP16.2%17.5%17.4%제품2020년 2019년 2018년 HP16.2%17.5%17.4%※ 시장 점유율은, 외부 조사 기관인 Strategy Analytics의 세계 쉐어 자료(수량 베이스)를 활용하고 있습니다.※ 시장 점유율은, 외부 조사 기관인 Strategy Analytics의 세계 쉐어 자료(수량 베이스)를 활용하고 있습니다.제품 2020년 2019년 2018년 DRAM 43.1% 43.7% 43.9%제품 2020년 2019년 2018년 DRAM 43.1% 43.7% 43.9%※ 시장점유율은 외부조사기관인 D램익스체인지의 세계시장점유율 자료(금액기준)를 활용하였습니다. (2020년 시장점유율은 당사 추정치입니다.※ 시장점유율은 외부조사기관인 D램익스체인지의 세계시장점유율 자료(금액기준)를 활용하였습니다. (2020년 시장점유율은 당사 추정치입니다.제품 2020년 2019년 2018년 스마트폰 패널 43.8% 43.6% 47.6%제품 2020년 2019년 2018년 스마트폰 패널 43.8% 43.6% 47.6%※ 시장점유율은 외부조사기관인 옴디아의 세계시장점유율 자료(금액기준)를 활용하였습니다. (2020년 시장점유율은 외부조사기관의 예측치입니다.)(영업 상황 등)당사는 2007년 세계 최초로 OLED제품의 상용화에 성공한 이후 현재까지 중소형 OLED시장에서 독보적인 점유율을 유지하고 있습니다. 또 스마트 폰 외에도 폴더블, 태블릿, 워치, 노트북, 전장 등에 제품 군을 다각화하며 명실상부한 OLED디스플레이의 선도 기업으로 자리 매김하고 있습니다. 당사는 FlexibleOLED와 RigidOLED패널을 통해서 프리미엄부터 보급형 제품까지 최적의 제품 포트폴리오를 구축하고 소비자의 고도화하는 Needs에 적극 대응하고 있습니다. 또 차별화된 기능과 디자인의 폴더블·OLEDIT제품을 지속적으로 내놓고 시장에서 업계 최고의 기술력을 인정 받고 있습니다. 2021년에는 신종 코로나 바이러스(COVID-19)로 부진했던 스마트 폰 수요가 5G통신 본격화에 힘입어 점진적인 회복세를 보일 것으로 기대되지만 스마트 폰 완제품 업체의 경쟁 구도 변화 및 패널 업체 간 경쟁 심화로 불확실성도 상존할 것으로 예상됩니다. 당사는 고객사 Needs에 발맞춰, 저소비 전력, 고속 구동 등 신기술의 적용을 확대하고 가격 경쟁력을 강화하고 스마트 폰 제품에서 OLED패널의 채용률을 확대합니다. 또 스마트 폰에 치우친 중소형 패널 사업을 다각화하고 폴더블이나 IT제품 등에 제품 포트폴리오를 확대하고 사업 리더십을 더욱 공고히 합니다. 한편 대형 패널 사업은 차별화된 기술 기반의 QD디스플레이에서 적기로 재편되면서 프리미엄 제품 군에서 확실히 자리 매김하는 사업 기반을 구축합니다.[Harman부문](산업의 특성 등)Harman부문의 주요 제품인 전장 부품(Automotive)라고 라이프 스타일 오디오(Lifestyle Audio)산업은 경쟁이 거센 가운데 급속히 발전하고 있습니다. 전장 부품(디지털 조종석, 텔레매틱스, 카 오디오 등)산업의 커넥티드 카(Connected Car)분야는 자동차 회사에 자동 운전 등 가장 앞선 기술을 지속적으로 요구했으며, 주요 메이커(Alpine, Aptiv, Continental, Mitsubishi, Panasonic, Visteon등)과 신규 기업 간 경쟁이 계속될 것으로 예상됩니다. 그리고 카 오디오(Car Audio)체계 분야에서도 주요 메이커(Bose, Pioneer, Panasonic)간의 경쟁이 매우 심합니다. 이 분야는 지속적인 기술 발전이 예상되어 복수의 카 오디오 업체가 다양한 음향 관리 솔루션 개발 등에서 차별화될 것으로 전망됩니다. 그러므로 향후도 계속적으로 기업 간 경쟁이 거세질 것으로 예상됩니다.라이프 스타일 오디오 업계는 소비자 오디오와 프로패셔널 오디오로 나뉘어 있습니다. 소비자 오디오(스마트 오디오, 헤드폰, 연줄 구 테드 오디오 솔루션 등)산업은 상대적으로 시장 점유율 집중도가 낮은 소수의 선도 기업(Amazon, Apple, Beats, Bose, Ultimate Ears등)가 있습니다. 특히 코넥텟도호ー무(Connected Home)과 스마트 스피커 제품이 시장을 포화 상태로 계속 하고 있어 다른 산업에서 참가하는 새로운 기업과 기존 기업 간 경쟁 상황이 계속될 것으로 예상됩니다. 또 휴대 전화 업체들이 절대적인 시장 점유율을 차지하고 있는 블루투스 헤드셋 분야는 폭발적인 성장이 예상됩니다.프로패셔널 오디오(상업용·대규모 공연장에서 오디오, 조명, 비디오·제어 솔루션 등)산업은 제품 종류에 의하여 세분화되고 있으며 제품의 응용 방식에 의해서 다양한 업체가 진출한 상태입니다. QSC와 Yamaha가 현재 전문 산업 내에서 널리 알려진 선도 기업이며 코넥텟도호ー무과 스마트 스피커 제품의 대중화에 따른 다른 산업 분야에서 신규 참가하는 기업에 의해서 경쟁은 더욱 거세질 것입니다.(국내외 시장 환경 등)전장 부품 시장과의 관련성이 높은 자동차의 2020년 글로벌 생산량은 전년 대비 16%감소했습니다. 신종 코로나 바이러스(COVID-19)의 영향으로 자동차 메이커의 대부분이 2020년 상반기에 자동차 생산량을 축소하고 2020년 하반기에는 소폭 반등했습니다. 2021년에는 정상화하고 2020년 대비 17%성장할 것으로 예상됩니다.(출처:LMC Global Production Forecast, 2020년 12월)그러나 차량용 반도체 공급 부족 상황은 2021년 상반기 자동차 생산에서의 추가 리스크 요인이 될 수 있습니다.<Harman부문의 주요 제품 시장 점유율 추이>제품2020년 2019년 2018년 디지털 콕핏 27.5% 24.8% 18.8%제품2020년 2019년 2018년 디지털 콕핏 27.5% 24.8% 18.8%※디지털 조종석(Digital Cockpit)는 인 포테잉멩토시스템 등을 통해서 안전한 운전 환경을 제공하는 디지털 전장 부품입니다.※2020년보다 제품 군 이름을 Headunits에서 디지털 조종석에 변경했습니다.※시장 점유율은 외부 조사 기관인 Omdia와 LMC의 자료(수량 기준)을 활용한 당사 추정치입니다.(영업 상황 등)당사의 허먼 부문은 전장 부품 시장에서의 선도 기업의 지위를 유지하고 있습니다. 대량 판매 시장에서 고급 특화 시장까지 차량에 계속 폭넓은 브랜드를 활용하는 한편 Harman브랜드에 부합하는 품질 수준을 유지할 계획입니다. 또 카 오디오와 코넥티비티(Connectivity)분야에서 끊임없이 혁신에 집중하는 것은 자동차 업체와의 상생을 공고히 하는데 도움이 됩니다. 이어 선도 기술인 OTA(Over the Air)와 소프트웨어 서비스를 통해서 코넥텟도사ー비스을 지속적으로 제공합니다.자동차 시장에서의 많은 성공 요인은 소비자·프로패셔널 오디오 시장에서도 똑같이 적용됩니다. 그래미상 3회 아카데미 상 2회 등을 수상했듯이 많은 Harman브랜드는 일상적인 소비자나 음악 애호가 사이에서 명성을 쌓아 왔습니다. 무선 스마트 스피커 같은 전도 유망한 분야로 신제품을 제공하는 것은 신규 고객을 당사에 유인하는 동시에 브랜드 평판을 더 강화하는 것에 계속 도움이 될 것입니다.2020년 신종 코로나 바이러스 감염증(COVID-19)의 세계적 유행으로 자동차 생산 중단, 소비 유동 인구의 감소, 소매점의 영업 정지 등 부정적인 영업 환경이 일어났습니다. 특히 Harman부문의 프로패셔널 오디오 솔루션 사업은 대규모 모임이나 행사 축소 등에 따른 부정적 영향을 받을 것으로 예상됩니다. 당사는 마케팅 활동의 축소 등을 통한 비용 효율화 조치를 취하고 있으며, 시설 투자 규모를 축소하고 있지만, 전장 부품 등의 산업 분야에서 선도 기업임을 고려하고 혁신 프로젝트를 지속적으로 시장 내에서 입지를 더욱 강화할 예정입니다. B. 사업 부문별 요약 재무 상황(단위: 억원, %)(단위: 억원, %)부문 구분 제52기 제51기 제50기금액 비중 금액 비중 금액 비중 CE부문 매출액 481,73320.3%453,22819.7%426,49817.5%영업 이익 35,6159.9%25,0909.0%19,0733.2%총 자산 602,48711.4%680,24413.5%492,30210.1%IM부문 매출액 995,87542.1%1,072,66246%1,00921 467921 3479346.7346.731 037932,163 50.5%445,739 75.7%총 자산 1,863,977 35.3%1,791,177 35.6%1,515,7823 1.9%DP사업 매출액 305,857 12.9%310,539 13.5%324,650 13.3%영업 이익 22,3696.2%15,813 5.7%264%총 자산 66만 629 12.5%642,26412.8%64 1,543 13.5%총 매출액 30534 3651,0951,1431 0,4373.6%영업 이익 5550.2%3,223 1.2%1,6170.3%총 자산 147,0202.8%156,0913.1%150,599 3.2%부문 구분 제52기 제51기 제50기금액 비중 금액 비중 금액 비중 CE부문 매출액 481,73320.3%453,22819.7%426,49817.5%영업 이익 35,6159.9%25,0909.0%19,0733.2%총 자산 602,48711.4%680,24413.5%492,30210.1%IM부문 매출액 995,87542.1%1,072,66246%1,00921 467921 3479346.7346.731 037932,163 50.5%445,739 75.7%총 자산 1,863,977 35.3%1,791,177 35.6%1,515,7823 1.9%DP사업 매출액 305,857 12.9%310,539 13.5%324,650 13.3%영업 이익 22,3696.2%15,813 5.7% 264% 총자산 66만 629 12.5% 642,26412.8% 641,543 13.5% 총매출액 305343651,0951,14310,4373.6% 영업이익 5550.2% 3,223 1.2% 16170.3% 총자산 147,0202.8% 156,0913.1% 150,5993.2%※각 사업 부문의 요약 재무 상황에는, 부문 간 내부 거래가 포함되어 있습니다.※ 제51기 및 제50기 CE부문의 재무 상황은 의료 기기 사업부를 포함하고 다시 작성했습니다.※ 제50기(전기)는 기존의 기준인 K-IFRS 제1017호”리스”등에 따라서 작성되었습니다.2020년( 제52기)매출은 CE부문이 48조 1,733억원(20.3%), IM부문이 99조 5,875억원(42.1%)반도체 사업이 72조 8578억원(30.8%), DP사업이 30조 5,857억원(12.9%)등 DS부문이 약 43.5%수준입니다. Harman부문은 9조 1,837억원(3.9%)입니다.2020년( 제52기)의 영업 이익은 CE부문이 3조 5,615억원으로 전체 이익의 9.9%, IM부문이 11조 4,727억원으로 전체 이익의 31.9%를 차지하며 DS부문이 전체 이익의 58.7%인 21조 1,202억원을 달성했습니다. Harman부문은 555억원입니다.(공통 판매비와 관리비 및 자산의 합리적 배분 기준 적용)·공통 판매비와 관리비의 경우 각 제품·모델별 출처가 확실한 직접 비용(위임성 경비)는 각 제품·모델 부문에 직접 귀속시키고 귀속 여부가 불분명한 공통 경비는 각 배포 기준(매출액 대비 인원 대비 등)에 기초한 적절하게 배분하고 있습니다.·공통 자산의 경우 직접 귀속이 가능한 자산(재고 자산, 고정 자산 투자 자산 등)은 해당 부서에 직접 귀속되지만, 전사 공통 관리가 필요한 자산 및 자산 귀속이 불분명한 자산은 필요한 경우에는 합리적인 배부 기준(매출액 대비 세전 이익 대비 등)에 근거한 각 부문에 배포하고 있습니다.2. 주요 제품, 서비스 등. 주요 제품의 매출 당사는 텔레비전, 냉장고, 세탁기 에어컨 HHP등의 완제품과 DRAM, NAND Flash, 모바일 AP등의 반도체 부품 및 디스플레이 패널 등을 생산·판매하고 있습니다. 아울러 Harman을 통한 디지털 조종석, 텔레 마틱스 등을 생산·판매하고 있습니다.2020년 매출액은 CE부문이 48조 1,733억원으로 전체 매출액의 20.3%, IM부문이 99조 5,875억원으로 42.1%, DS부문이 103조 361억원으로 43.5%를 차지하고 있습니다. Harman부문은 9조 1,837억원으로 전체의 3.9%입니다.(단위: 억원, %)(단위: 억원, %)부문 주요 제품 매출액 비중 CE부문 TV모니터, 냉장고, 세탁기, 에어컨 등 481,73320.3%IM부문 HHP네트워크 시스템, 컴퓨터 등 995,87542.1%DS부문 반도체 사업 DRAM, NAND Flash, 모바일 AP등 72만 87830.8%DP사업 스마트 폰용 OLED패널, TV·모니터용 LCD패널 등 305,85712.9%기타-△ 4,074△ 0.2%부문 총 1,030,36143.5%Harman부문 디지털 조종석, 텔레매틱스, 스피커 231.9%부문 주요제품 매출액 비중 CE부문 TV, 모니터, 냉장고, 세탁기, 에어컨 등 481,73320.3% IM부문 HHP, 네트워크시스템, 컴퓨터 등 99587542.1% DS부문 반도체사업 DRAM, 낸드플래시, 모바일AP 등 72만87830.8% DP사업 스마트폰용 OLED 패널, TV·모니터용 LCD 패널 등 305,85712.9% 기타-△4074△0.2% 부문 총 1,03036143.5% 하만부문 디지털 콕핏, 텔레매틱스 스피커 231.9%※ 각 부문의 매출액에는 부문 간 내부 거래가 포함되어 있습니다. [△는 음의 값이다]※ 제품별 자세한 내용은 ‘5. 매출액’ 항목을 참고하시기 바랍니다.B. 주요 제품 등의 가격 변동 현황 2020년 텔레비전의 평균 판매 가격은 전년 대비 약 7%하락하고 HHP는 전년 대비 약 2%상승했습니다. 그리고 메모리의 평균 판매 가격은 전년 대비 약 11%하락하고 디스플레이 패널은 약 8%상승했습니다. 또 디지털 조종석의 평균 판매 가격은 전년 대비 약 8%하락했습니다.3. 주요 원자재가. 주요 원자재 현황 당사의 주요 원자재로 CE부문은 디스플레이 패널을 AUO등에서 IM부문은 Camera Module모바일 AP등을 삼성 전기(주), Qualcomm등에서 공급 받고 있습니다. DS부문은 Wafer, Chemical, FPCA, Window, POL등을 SK실트론(주), 솔브 레인(주)(주)비 에이치, Apple, 동우화잉켐(주)등에서 공급을 받아 Harman부문은 SoC(시스템 온 칩), 자동차용 메모리 등을 NVIDIA, Avnet등에서 공급 받고 있습니다.(단위: 억원, %)(단위: 억원, %)(단위: 억원, %)부문 매입 유형 품목 나무 구체 적용도 매입 금액 비중 주요 구입처 CE부문 원재료 디스플레이 패널 TV·모니터용 화상 신호 54,48323.7%AUO, CSOT등 원자재 기타-175,12776.3%부문 총 229,610100.0%IM부문 원재료 CameraModule모바일용 카메라 59,09117.2%삼성 전기(주)(주)MC넥스 등 원자재 모바일 APPU56,35616.4%Qualcomm, MediaTek등 원자재 디스플레이 패널 모바일 영상 신호등 기타-BOOT, CSOUT, SUMCO등 원자재 Chemical원판 가공 15,3066.1%솔 브레인(주), 동우화잉켐(주)등 원자재 기타-83,03233.3%사업 계열 118,65247.5%DP사업 원재료 FPCA구동 회로 21,9008.8%(주)비 에이치(주)유니언 등 원자재 Window강화 유리 20,265.1%Apple, Biel등 원자재 POL편광판 13,7025.5%동우화잉켐(주)삼성 SDI(주)등 원자재 기타-72.5% 원자재 기타-72, Microchip등 원자재 기타-42,842,85.6%부문계 50,037 100.0%기타 원자재-581-총 872,570-※매입 금액은 부문 간 내부 거래를 포함하지 않습니다.※비중은 부문의 원자재 총 매입 금액 대비 각 품목의 매입 금액 비중입니다.※주 인수자 중 삼성 전기(주)삼성 SDI(주)은 계열 회사입니다.B. 주요 원자재 가격 변동 추이 CE부문의 주요 원재료인 TV·모니터용 디스플레이 패널 가격은 전년보다 약 2%상승했습니다. IM부문의 Camera Module가격은 전년보다 약 2%상승, 모바일 AP가격은 약 7%상승, 모바일용 디스플레이 패널 가격은 약 14%상승했습니다. DS부문의 주요 원자재 중 반도체 Wafer값은 전년보다 약 2%하락하고 FPCA가격은 약 17%상승했습니다. 또 강화 유리용 Window값은 전년 대비 1%상승하고 편광판용 POL값은 약 1%하락했습니다. 허먼 부문의 원자재 중 SoC가격은 전년보다 약 2%하락, 자동차용 메모리는 약 6%하락했습니다.4. 생산 및 설비가. 생산 능력, 생산 실적, 가동률(생산 능력)(단위:천대,천개)(단위:천대,천개)부문품 나무 52기 제51기 제50기 CE부문 영상 기기 51,538 51,418 60,699IM부문 HHP 321,600 346,960 397,497 DS부문 메모리 1,230,287,000 988,104,000 711,023,000 DP7,2748,236 9,167 Harman부문 디지털 조종석 9,362 15,238부문품 목제 52기 51기 50기 CE부문 영상기기 51,538 51,418 60,699 IM부문 HHP 321,600 346,960 397 DS부문 메모리 1,230,287,000 988,104,000 711,023,000 DP7 ,2748,2369 ,167 Harman부문 디지털 콕핏 9,36215 ,238※생산 능력은 주요 제품의 연결 기준입니다.※CE부문의 품목을 방송 기준에서 텔레비전 모니터를 포함한 영상 기기 기준으로 변경함으로써 제51기 제50기 생산 능력을 다시 작성했습니다.CE및 IM부문의 주요 품목별 생산 능력은 “평균 라인 수”×”시간당 평균 생산 실적”×”일 평균 가동 시간”×”표준 가동 일수”에서 산출하고 DS부문의 메모리 생산 능력은 1Gb환산 기준으로 환산 생산 실적(패키지 OUT기준)을 가동율로 나누고 생산 능력을 산출했으며 DP의 경우, 라인별 생산 가능한 제품의 총 면적을 제8세대 Glass(2200×2500mm)로 환산하고 있습니다. Harman부문의 디지털 조종석 생산 능력은 “각 거래처·제품별 생산 셀(조립, 시험)수”×”각 생산 셀별 시간당 평균 생산 능력”×”하루 평균 생산 시간”×”표준 생산 일수”에서 산출했습니다.(생산 실적)2020년( 제52기)CE부문의 영상 기기 생산 실적은 48,244천대인 멕시코, 베트남, 브라질, 헝가리 등 세계 각 지역에서 생산되고 있습니다. IM부문의 HHP생산 실적은 249,218천대로 한국(구미), 베트남, 인도 브라질 등의 지역에서 생산됩니다. DS부문의 메모리 생산 실적은 1230,287백만개(1Gb환산 기준)이며 한국(화성 평택)및 중국에서 생산하고 있습니다. DP생산 실적은 5977천개로 한국(천안, 아산), 중국 등지에서 생산 중입니다. Harman부문의 디지털 조종석 생산 실적은 6116천개입니다.(단위:천대,천개)(단위:천대,천개)부문품 나무 52기 제51기 제50기 CE부문 영상 기기 48,2444 3,964 2,758 IM부문 HHP 249,2183 18,635 346,605 DS부문 메모리 1,230,287,000 988 104,000 711,023,000 DP 5977 6,599 Harman부문 디지털 조종석 6,1166,4593 906부문품 목제 52기 51기 50기 CE부문 영상기기 48,2444 3,9642,758 IM부문 HHP 249,2183 18,635 346,605 DS부문 메모리 1,230,287,000 988 104,000 711,023,000 DP 5977 6,599 Harman부문 디지털 콕핏 6,1166,4593906※생산 실적은 주요 제품의 연결 기준입니다.※CE부문의 품목을 방송 기준에서 텔레비전 모니터를 포함한 영상 기기 기준으로 변경함으로써 제51기 제50기 생산 실적을 다시 작성했습니다.(가동률) 당사 CE 및 IM부문의 2020년(52기) 가동률은 생산능력 대비 생산실적으로 산출하여 영상기기 93.6%, HHP 77.5%입니다.(단위 : 천대)(단위 : 천대)부문품 나무 52기 생산 능력량 실제 생산 대수 가동률 CE부문 영상 기기 51,538 48,244 93.6%IM부문 HHP 321,600 249,21877.5%DS부문의 메모리 사업과 DP사업은 24시간 3교대 작업을 실시했으며 2020년( 제52기)누적 가동 날은 휴일을 포함 총 366일입니다. 가동률은 “가동 날”×”생산 라인 수”×”24시간”에서 실제 가동 시간을 산출하고 계산했습니다.(단위 : 시간)(단위 : 시간)(단위 : 시간)부문품 나무 52대 가동 가능 시간 실제 가동 시간 가동률 DS부문 메모리 73,24873,248100.0%DP70,27270,272100.0%Harman 부문의 2020년 가동률은 생산능력 대비 생산실적으로 산출하여 65.3%입니다.(단위:천개)(단위:천개)부문품 목제 52기 생산능력 개수 실제생산개수 가동률 Harman부문 디지털 콕핏 9,3626,116 65.3%B. 생산 설비 및 투자 현황 등(생산과 영업에 중요한 시설 및 설비 등)당사는 수원 사업장을 비롯한 구미, 광주, 화성 평택 아산 등 국내 사업장 및 북미, 큐슈(유럽), 중국 등 해외 CE, IM부문 산하 9지역 총괄과 DS부문 산하 5지역 총괄, Harman산하 종속 기업 등에서 주요 제품에 대한 제조·개발·마케팅·영업 등의 사업 활동을 실시하고 있습니다.[주요 사업장 현황][주요 사업장 현황][주요 사업장 현황]지역 사업장 소재지 국내(12사업장)수원 사업장 경기도 수원시 영통구 삼성로 129(매화나동 서초 사업장 서울 특별시 서초구 서초 오지 74길 11(서초동)선우면 사업장 서울 특별시 서초구 송 전 길 33(우면동)기흥 사업장 경기 용인시 기흥구 삼성로 1(농서동)화성 사업장 경기도 화성시 삼성 전자로 1(반월동 평택시 고덕면 삼성로 114천안시 서북구 번영로 465(송쵸은시·페요은우프·페요은동)하남 산업 단지 6번로 107(다섯 선동)해외(CE, IM부문 산하 9지역 총괄)북미 총괄 85 Challenger Rd.Ridgefield Park, New Jersey, USA구주 총괄 1000 Hillswood Drive, Chertsey, Surrey, UK중국 총괄 Fortune Financial Center, Chaoyang, Beijing, China동남 아시아 총괄 30 Pasir Panjang Rd., Mapletree Business City, Singapore서남아 총괄 Tworizon Gentrorizon, IndiaCIS총괄 31 Novinsky Boulevard, Moscow, Russia중동 총괄 Butterfly Building A, Dubai Media City, Dubai, UAE아프리카 총괄 2929 William Nicol Drive, Bryanston, Johannesburg, South Africa중남미 총괄 Av.Dr.Chucri Zaidan, 1240 Diamond Tower, Sao Paulo, Brazil해외(DS부문 산하 5지역 총괄)미주 총괄 3655N Cale Storn주 St, Germany중국 총괄 3F, No.458, Fute North Rd., Shanghai, China동남아 총괄 3 Church Street,#26-01 Samsung Hub, Singapore일본 총괄 Shinagawa Grand Central Tower, Konan, Minato, Tokyo, JapanHarman미국 HQ 400 Atlantic St., Stamford, Connecticut, USA※허먼 부문 Automotive사업은 미국(Novi)독일(Garching)등에서 Lifestyle사업은 미국(Northridge)등에서 하고 있습니다.당사의 시설 및 설비는 토지, 건물 및 구축물, 기계 장치, 건설 중인 자산 등이 있으며, 2020년 말 현재 장부 금액은 128조 9,529억원으로 전년 말 대비 9조 1,274억원 증가했습니다.(단위 : 억원)(단위 : 억원)구분 토지 건물 및 구축물 기계 장치 건설 중인 자산 기타 유형 자산 계기 초기)장정부 금액 97,746 304,6965 21,499 239,300 35,014 148,255-취득 원가 98,2834 88,3942 114,160 239,300 100,62 13,040 , 758-감가상각 누계액(손상을 포함)△ 537△ 183,698△ 1,592,661-△ 653증수 일반 취득 및 자본적 지출 1 249834 858412 398524 9483,817△ 89△ 64△ 7,666기타 △ 483△ 6,760△ 3,0071,027△ 15,658기 말 장부 금액 97,7223 45,52060 9,941 201,759 34,5871,289,529-취득 원가 98,509550,2642,330,565201,759104,286,063-감가상각 누계액(손상을 포함)△ 787△ 204,744△ 1,720,624-70 , 624-1,39 3453구분 토지 건물 및 구축물 기계 장치 건설 중인 자산 기타 유형 자산 계기 초기)장정부 금액 97,746 304,6965 21,499 239,300 35,014 148,255-취득 원가 98,2834 88,3942 114,160 239,300 100,62 13,040 , 758-감가상각 누계액(손상을 포함)△ 537△ 183,698△ 1,592,661-△ 653증수 일반 취득 및 자본적 지출 1 249834 858412 398524 9483,817△ 89△ 64△ 7,666기타 △ 483△ 6,760△ 3,0071,027△ 15,658기 말 장부 금액 97,7223 45,52060 9,941 201,759 34,5871,289,529-취득 원가 98,509550,2642,330,565201,759104,286,063 – 감가상각누계액(손상포함) △ 787 △ 204,744 △ 1,720,624-70,624-1,393453※토지의 감가상각은 기업 회계 기준 제1116호”리스”에 근거하여 사용권 자산의 감가 상각비입니다.※그 외에는 환율 변동에 따른 증감액과 관련 정부 보조금 공제 효과 등이 포함되어 있습니다.※주요 유형 자산에 대한 시가는 객관적인 시가 판단이 어려운 기재를 생략했습니다.[△은 마이너스 값이다](시설 투자 현황)당사는 2020년 중에 반도체와 DP사업 등의 라인 신·증설, 보완 등 시설 투자에 38.5조원을 사용했습니다. 2021년 시설 투자는 메모리·시스템 반도체 첨단 공정의 증설·전환 및 인프라 투자, DP증설 투자 등 주력 사업의 경쟁력 강화에 투자할 예정입니다.(단위 : 억원)(단위 : 억원)구분 내용 투자 기간 대상 자산 투자액 반도체 사업 기록·증설, 보완 등 2020.01~2020.12건물·설비 등 328,915DP사업 기록·증설, 보완 등 2020.01~2020.12건물·설비 등 38,895기타 새·증설, 보완 등 2020.01~2020.12건물·설비 등 17,159합계 384,9695. 매출액 2020년 매출액은 236조 8,070억원으로 전년 대비 2.8%증가했습니다. 부문별로 보면 전년 대비 CE부문이 6.3%증가, IM부문이 7.2%감소, DS부문이 7.9%증가, Harman부문이 8.9%감소했습니다.(단위 : 억원)(단위 : 억원)부문 매출 유형품 나무 52기 제51기 제50기 CE부문제·상품, 서비스 및 기타 매출 텔레비전 모니터, 냉장고, 세탁기, 에어컨 등 총 481,733453,22842,498IM부문제·상품, 서비스 및 기타 매출 HHP네트워크 시스템, 컴퓨터 등 총 995,8751,072,662,77DS부문 반도체 사업제·상품, 서비스 기타 매출 DRAM, NAND Flash, 모바일 AP등 총 728649,391862,910DP사업제·LCD패널용 판매 서비스 그 다른 매출 디지털 조종석, 텔레매틱스, 스피커 등 총 91,837 100,77188,437기타-계 △ 231,736△ 277,832△ 269,654총 2,368,0702,304,0092,437,714부문 매출 유형품 목제 52기 51기 50기 CE부문 제품, 서비스 및 기타 매출 TV, 모니터, 냉장고, 세탁기, 에어컨 등 총 481,733453,22842,498 IM부문 제·상품, 서비스 및 기타 매출 HHP, 네트워크 시스템, 컴퓨터 등 총 995.8751,072,662,77 DS부문 반도체 사업제·상품 , 서비스기타 매출 DRAM , 낸드플래시 , 모바일 AP 등 총 728649 ,391862 ,910 DP 사업제·LCD 패널용 판매 , 서비스기타 매출 디지털 콕핏 , 텔레매틱스 , 스피커등계※각 부문의 매출 실적에는, 부문 간 내부 거래가 포함되어 있습니다.※ 제51기 제50기 CE부문의 매출 실적은 의료 기기 사업부를 포함하고 다시 작성했습니다.[△은 마이너스 값이다](1) 주요제품별매상실적(단위 : 억원)(단위 : 억원)구분 제52기 제51기 제50기 영상 기기 277,118261,775 252,939무선 960,2171,023,3189 65,194메모리 55 5,44250 2,1637 23,753 DP305,857 310,539 324,650구분 52기 51기 50기 영상기기 277,118261,775 252,939 무선 960,2171,023,3189 65,194 메모리 555,44250 2,1637 23,753 DP305,857 310 ,539 324 ,650※ 각 제품별 매출 실적에는 부문 간 내부 거래가 포함되어 있습니다.(2) 매상유형별매상실적(단위 : 억원)(단위 : 억원)구분 제52기 제51기 제50기제·상품 2,235,963 2,188,604 2,380,547용역 기타의 매출 132,107 115,405 57,167계 2,368,070 2,304,0092,437,714구분 52기 51기 50기 제·상품 2,235,9632,188,6042,380,547 용역 기타매출 132,107 115,405 57,167계 2,368,070 2,304,0092,437,714※ 기타 매출은 로열티 수익 등으로 구성되어 있습니다.(3) 주요지역별매상현황(단위 : 억원)(단위 : 억원)구분 제52기 제51기 제50기 내수 국내 198,331 203,009 168,213수출 미주 476,768 437,434 464,124유럽 235,012 191,970 192,783아시아·아프리카 315,598 329,7053 30,903중국 437,403 385,6115 47,796계 1,663,1121,547,729 11003,819구분 52기 51기 50기 내수 국내 198,331203,009 168,213 수출 미주 476,768 437,434 464,124 유럽 235,012 191,970 192,783 아시아·아프리카 315.598 329,7053 30,903 중국 437,403385,6115 47 ,796계 1,663 ,1121 ,547 ,729 11003 ,819※ 별도 기준 내수·수출 매출 현황입니다.나. 판매경로 등 (1) 국내판매자 판매 경로 소비자 생산 및 매입 전속 대리점 소비자 유통 업체(할인점 할인점 백화점, 홈쇼핑, 인터넷 등)통신 사업자(SK텔레콤(주)(주)케이티(주)LG유 플러스)B2B및 온라인(2) 해외판매자 판매 경로 소비자 생산 법인 판매 법인 Retailer소비자 DealerRetailerDistributorDealerRetailer통신 사업자, AutomotiveOEM직접 판매(B2B및 온라인)물류 법인 판매 법인 RetailerDealerDistributorDealerRetailer(3) 판매경로별매상고비중경로도매소매특직판 기타비중 18% 30% 47% 5%다. 판매방법 및 조건(1) 국내구분 판매 경로 대금 회수 조건 부대 비용 분담 전속 대리점 약정 여신 계약금(현금, 30일 여신)(담보 100%이내 여신 적용)사안별 상호 협의 아래 일부 분담 유통업자 할인점 할인점 백화점, 홈쇼핑, 인터넷 등 개별 계약 조건별 상호 협의 하에서 일부 분담 통신 사업자 SK텔레콤(주)(주)KT(주)LG유 플러스 개별 계약 조건 없이 B2B및 온라인 일반 기업 등 개별 계약 조건 없이(2) 해외구분 판매 경로 대금 회수 조건 부대 비용 비용 분담 Retailer소매점 개별 계약 조건 사안별 상호 협의 아래 일부 분담 Dealer할인점 할인점 백화점 개별 계약 조건 사안별 상호 협의 아래 일부 분담 Distributor현지 거래처 직판 영업 개별 계약 조건 사안별 상호 협의 하에서 일부분 카츠기B2B및 온라인 일반 기업 등 개별 계약 조건 없이D. 판매 전략·스마트 제품 등 프리미엄 제품을 중심으로 시장 우위 강화·브랜드 제품, 서비스를 통해서 고객에게 차별화된 가치 제공·고객·시장 중심의 수요 촉발 마케팅 강화 마. 주요 매출 전 2020년 당사의 주요 매출원은 Apple, Best Buy, Deutsche Telekom, Hong Kong Techtronics, Verizon등(알파벳 순)입니다. 당사의 주요 5대 매출 업체 매출 비중은 전체 매출액 대비 약 14%수준입니다.6. 수주 2020년 말 현재 당사 재무제표에 중요한 영향을 미치는 장기 공급 계약 수주 거래는 없습니다.7. 시장 리스크와 리스크 관리가. 재무 리스크 관리 정책 당사의 재무 위험 관리는 영업 활동에서 파생하는 시장 위험, 신용 위험, 유동성 리스크 등을 최소화하는 데 중점을 두고 있습니다. 당사는 이 때문에 각각의 리스크 요인을 면밀히 모니터링하고 대응할 재무 리스크 관리 정책과 프로그램을 운영하고 있습니다. 리스크를 회피하기 위한 파생 상품의 이용도 이 프로그램에 포함되어 있습니다.재무 리스크 관리는 재경 팀이 주관하고 있으며 글로벌 재무 리스크 관리 정책을 수립한 후 주기적으로 재무 위험 측정, 헤지 및 평가 등을 실행하고 있습니다.한편 해외 주요 권역별로 지역 금융 센터(미국, 영국, 싱가포르, 중국, 브라질, 러시아)에서 환율 변동 모니터링 및 외환 거래 대행을 통해서 환율 변동 위험을 관리하고 있으며, 권역 내 자금을 통합 운용하고 유동성 리스크를 관리하고 있습니다. 당사의 재무 리스크 관리의 주 대상인 자산은 현금 및 현금성 자산, 단기 금융 상품 상각 후원가 금융 자산, 매출 채권 등으로 구성됐으며 부채는 매입 채무, 차입금 등으로 구성되어 있습니다. B. 주요 재무 리스크 관리(1)시장 리스크(환율 변동 리스크)당사는 글로벌 영업 활동을 실시함으로써 각 개별 회사의 기능 통화와 다른 통화로 거래를 하고 있어 환율 변동 리스크에 노출되어 있습니다. 환율 변동 위험에 노출되는 외환 포지션 주요 통화는 USD, EUR, INR등이 있습니다.당사는 환율 변동과 상관 없이 외환별 자산과 부채 규모를 일치하는 수준으로 유지하고 환율 변동의 영향을 최소화하는 데 주력하고 있습니다. 그 때문에 수출입 등 경상 거래나 예금, 대출 등 금융 거래 발생시에 현지 통화로 거래하거나 입금 및 지출 통화를 일치시키기로 외환 포지션의 발생을 최대한 억제하고 있습니다. 또, 당사는 효율적인 환율 변동 리스크 관리에 환율 리스크를 주기적으로 모니터링 및 평가하고 있으며, 투기적 외국 환 거래는 엄격히 금지하고 있습니다.기능 통화와 다른 주요 외화로 표시된 금융 자산 및 금융 부채에 대해서 환율이 5% 움직이면 당기 손익(법인세 효과 반영 전)에의 영향은 다음과 같습니다.(단위 : 백만원)(단위 : 백만원)구분 제52기 말 제51기 말 환율 상승 시 환율 하락시 환율 하락시 USD174,400△ 174,400163,062△ 163,062EUR112,244△ 112,244127,507△ 127,507INR21,959△ 21,95964,153△ 64,153JPY△ 22,14322,143△ 23,062 23,062구분 제52기말 제51기말 환율상승시, 환율하락시, 환율하락시 USD174,400△174,400163,062△163,062EUR112,244△112,244127,507△127,507INR21,959△21 ,95964,153△64 ,153JPY△22 ,14322 ,143△23 ,062[△는 음의 값이다](이자율 변동 리스크)변동 금리부 금융 상품의 이자율 변동 리스크는 시장 금리 변동에 재무 상태 표 항목의 가치 변동(공정 가치)위험과 투자 및 재무 활동으로부터 발생하는 이자 수익 비용의 현금 흐름이 변화하는 위험이 정의할 수 있습니다. 이런 저희 이자율 변동 위험은 주로 예금 및 변동 금리부 차입금에서 시작, 당사는 금리 변동에 따른 불확실성과 금융 비용의 최소화 정책을 수립 및 운영하고 있습니다.변동 금리부 금융 자산 및 금융 부채에 대해서 이자율이 1%p변동된 경우 당기 손익(법인세 효과 반영 전)에 미치는 영향은 다음과 같습니다.(단위 : 백만원)(단위 : 백만원)구분 제52기 말 제51기 말 금리 상승 때 금리 하락 시 이자율 상승 시 이자율 하락시 금융 자산 81,013△ 81,01370,183△ 70,183금융 부채 △ 2,195△ 2,1182,118순 효과 78,818△ 78,81868,065△ 68,065구분 제52기말 제51기말 이율상승시 이율하락시 이자율상승시 이자율하락시 금융자산 81,013△81,01370,183△70,183금융부채△2,195△2,118순효과 78,818△78,81868,065△68,065[△는 음의 값이다][△는 음의 값이다](단위 : 백만원)(단위 : 백만원)9분 3개월 이내~6개월~1년 1~5년 5년 초과 금융 부채 44,988,7927 33,776 1,651,9513,945,429578,3462) 제51기 말(단위 : 백만원)(단위 : 백만원)9분 3개월 이내~6개월~1년 1~5년 5년 초과 금융 부채 41,041,6726 55,089 1,603,6764 241,9641,381,109상기의 분석에 포함되는 금융 부채는 보고 기간 종료일로부터 계약 만기일까지의 잔여 기간으로 만기별로 구분되었습니다. 계약 만기일까지의 잔여 기간의 만기별 구분에 포함된 현금 흐름은 현재 가치 할인을 하지 않은 금액입니다. 매매 목적 파생 상품 중 계약상 만기가 파생 상품의 현금 흐름의 시기를 이해하는데 필수는 아니라 순액 결제 요건의 파생 금융 부채 47,704백만원(전기 말:63,496백만원)은 3개월 이내 구간에 포함되어 있습니다. 이들 파생 상품 계약은 만기가 아닌 공정 가치에 기초하여 관리됩니다. 순액으로 결제되는 파생 상품은 당사의 환율 변동을 관리할 목적으로 계약한 통화 선도로 구성되어 있습니다. 리스크 회피 목적 파생 상품을 포함한 총액 결제 요건의 파생 상품은 당기 말부터 최대 41개월 이내에 결제될 예정입니다. 이들 파생 상품은 상소에 포함되어 있지 않습니다.령화 2년 말 현재, 상기 금융 부채 이외의 지불 보증 및 이행 보증 등에서 노출한 유동성 위험은 없습니다.(4)자본 위험 우리의 자본 관리 목적은 계속 기업으로 주주 및 이해 관계자에게 이익을 지속적으로 제공할 능력을 보호하고 건전한 자본 구조를 유지하는 것입니다. 당사는 신용 등급, 부채 비율 등의 지표를 이용하고 자본 위험을 관리하고 있습니다.2020년 말 현재 당사는 S&P에서 AAA-, Moody’s에서 AAA3평가 등급을 받고 있어 부채 비율은 다음과 같습니다.(단위 : 백만원, %)(단위 : 백만원, %)구분 제52기 말 제51기 말 회사채 102,287,70289,684,076자본 275,948,01626 2,880,421부채 비율 37.1%34.1%8. 파생 상품 및 풋백 옵션 등의 거래 현황 당사는 Corning Incorporated의 전환 우선 주식을 보유하고 있으며, 2020년 말 현재 전환 우선 주식 가치는 다음과 같습니다.(단위 : 백만원)(단위 : 백만원)구분취득원가공정가치평가이익평가손실전환우선주 2,434,3204,775,3622,341,042-구분취득원가공정가치평가이익평가손실전환우선주 2,434,3204,775,3622,341,042-※ 공정가치평가는 한영회계법인에서 삼항모델 등을 이용하여 실시하고 평가이익은 자본(기타자본항목)에 반영하였습니다.환율 변동 리스크 관리를 위하여 당사의 해외 법인은 장부 통화가 없고 외화 포지션에 대해서 통화 선도(Currency Forward)상품을 매매하고 분산합니다. 또 해외 법인은 통화 선도를 매매 목적 및 리스크 회피 목적으로 은행으로 매매합니다.2020년 말 현재 USD·EUR·JPY등 총 34통화에 대해서 2,531건의 통화 선도 거래를 체결하고 있습니다.(단위 : 백만원)(단위 : 백만원)구분자산부채평가이익평가손실통화선도 71,0699 6,674 1,036,8188 48,475이들의 일부에 대해서, 당사는 재고 자산의 가격 변동 리스크 등을 회피하기 위한 현금 흐름 리스크 회피 회계를 적용하고 있습니다. 현금 흐름 리스크 회피 목적 파생 상품 내역은 다음과 같습니다.(단위 : 백만원)(단위 : 백만원)구분 제52기 말 제51기 말 자산 부채 자산 부채 통화 선도:유동 항목 11,31122,23620,9465,396비유동 항목 11,99919,6945,4985,144계 23,31041,93026,44410,540당사는 당기 중 현금 흐름 리스크 회피 목적 파생 상품의 공정 가치 변동 가운데 리스크 회피를 효과적인 부분에 대한 세금 공제 후 평가 손실 33,406백만원(전기:평가 이익 1,811백만원)을 기타 포괄 손익으로 인식하고 리스크 회피에 비효과적인 부분에 대한 세전 평가 손실 27백만원(전기:평가 이익 975백만원)을 당기 손익으로 인식했습니다. 또한 당기 중 기타 포괄 손익에서 당기 손익으로 재분류한 세후 평가 이익은 4,664백만원(전기:평가 손실 916백 만원)이며 기타 포괄 손익에서 재고 자산으로 재분류한 세후 평가 이익은 3,792백만원(전기:평가 이익 30,786백만원)입니다.9. 경영상의 주요 계약 등당사는 당기중 현금흐름위험회피목적 파생상품의 공정가치 변동 중 위험회피에 효과적인 부분에 대한 세후평가손실 33,406백만원(전기:평가이익 1,811백만원)을 기타포괄손익으로 인식하고 위험회피에 비효과적인 부분에 대한 세전평가손실 27백만원(전기:평가이익 975백만원)을 당기손익으로 인식하였습니다. 덧붙여 당기중의 기타포괄손익에서 당기손익으로 재분류한 세후평가이익은 4,664백만원(전기:평가손실 916백만원)이며, 그 외 포괄손익에서 재고자산으로 재분류한 세후평가이익은 3,792백만원(전기:평가이익 30,786백만원)입니다.9. 경영상 주요 계약 등당사는 당기중 현금흐름위험회피목적 파생상품의 공정가치 변동 중 위험회피에 효과적인 부분에 대한 세후평가손실 33,406백만원(전기:평가이익 1,811백만원)을 기타포괄손익으로 인식하고 위험회피에 비효과적인 부분에 대한 세전평가손실 27백만원(전기:평가이익 975백만원)을 당기손익으로 인식하였습니다. 덧붙여 당기중의 기타포괄손익에서 당기손익으로 재분류한 세후평가이익은 4,664백만원(전기:평가손실 916백만원)이며, 그 외 포괄손익에서 재고자산으로 재분류한 세후평가이익은 3,792백만원(전기:평가이익 30,786백만원)입니다.9. 경영상 주요 계약 등계약 상대 항목의 내용 Ericsson계약 유형 상호 특허 사용 계약 체결 시기 및 기간 2014.01.25~2020년)목적 및 내용 상호 특허 라이선스 체결에 따른 소송 등의 특허 분쟁 위험 해소 기타 주요 내용-Google계약 유형 상호 특허 사용 계약 체결 시기 및 기간 2014.01.25(영구)목적 및 내용 상호 특허 라이선스 체결에 따른 소송 등의 특허 분쟁 위험 해소 기타 주요 내용 영구 라이센스 계약(향후 10년간 출원되는 특허까지 포함)Cisco계약 유형 상호 특허 사용 계약 체결 시기 및 기간 2014.01.23목적 및 내용 상호 특허 라이선스 체결에 따른 소송 등의 특허 분쟁 위험 해소 기타 주요 내용-GlobalFoundries계약 유형 공정 기술 라이센스 계약 체결 시기 및 기간 2014.02.28목적 및 내용 14nm공정에 있어서의 고객 기반 확대 그 다른 주요 내용-InterDigital계약 유형 특허 사용 계약 체결 시기 및 기간 2014.06.03목적 및 내용 특허 라이선스 체결에 따른 소송 등의 특허 분쟁 위험 해소 기타 주요 내용-HP계약 유형 사업 매각 계약 체결 시기 및 기간 2016.09.12목적 및 내용 핵심 역량 강화를 통한 사업 고도화 외의 주요 내용 계약 금액:USD10.5억 Qualcomm계약 유형 상호 특허 사용 계약(기존 계약의 수정)체결 시기 및 기간 2018.01.01~2023.12.31목적 및 내용 상호 특허 라이선스·부 제소 계약 체결에 따른 소송 등의 특허 분쟁 위험 해소 기타 주요 내용-Apple계약 유형소 취하 계약 체결 시기 및 기간 2018.06.26목적 및 내용 두 회사 간 미국에서 진행 중인 모든 소송 취하 기타 주요 내용-Nokia계약 유형 특허 사용 계약 체결 시기 및 기간 2018.10.19목적 및 내용 특허 분쟁 위험 해소 기타 주요 내용-2019년 10월 19일 참조.28목적 및 내용 상호 특허 라이선스 체결에 따른 소송 등의 특허 분쟁 위험 해소 기타 주요 내용-Microsoft계약 유형 상호 특허 사용 계약 체결 시기 및 기간 2019.02.11목적 및 내용 상호 특허 라이선스 체결에 따른 소송 등의 특허 분쟁 위험 해소 기타 주요 내용-Google계약 유형 EMADA체결 시기 및 기간 2019.02.27~2021년 12월 31일(연장)목적 및 내용 유럽 31개국(EEA)대상으로 PlayStore, YouTube등 구글 앱 사용에 대한 라이선스 계약 기타 주요 내용-AMD계약 유형 기술 라이센스 계약 체결 시기 및 기간 2019.05.30목적 및 내용 모바일 및 기타 응용 제품에 활용할 수 있는 그래픽 설계 자산 확보 그 다른 주요 내용-Sharp계약 유형 상호 특허 사용 계약 체결 시기 및 기간 2019.07.30목적 및 내용 상호 특허 라이선스 체결에 따른 소송 등의 특허 분쟁 위험 해소 기타 주요 내용-※ 계약체결금액 등 기타 분쟁에 참고가 되는 사항은 기재하지 않았습니다.10. 연구 개발 활동가. 연구 개발 활동의 개요 및 연구 개발 비용 당사는 고객의 요구를 먼저 파악하고 발상의 전환에 더 창조적이고 혁신적 제품, 미래를 선도하는 기술을 지속적으로 창출하고 세계 시장을 리드하고 있습니다.또 세계 IT업계에서의 지위를 더욱 공고히 하는 때문에, 차세대 기술과 원천 기술을 확보하고 세계 산업 기술을 선도하는 진정한 선도 기업(Leading Company)가 되도록 최선을 다하고 있습니다.2020년( 제52기)당사 연구 개발 비용은 21조 2,292억원이며 이 중 정부 보조금 82억원 및 자산화된 1,095억원을 제외한 21조 1,115억원을 당기 비용으로 회계 처리했습니다.[연구개발비용] (단위: 백만원, %)[연구개발비용] (단위: 백만원, %)과목 제52기 제51기 제50기 연구 개발 비용 총계 21,229,200 20,207,612 18,662,029(정부 보조금)△ 8,228△ 14,677△ 11,645연구 개발 비용계 21,220 , 972 20 , 192 , 935 18,650 , 384회계 처리 개발비 자산화(무형 자산)△ 109 , 482△ 285,699△ 296 4연구 개발비(비용)21,111 , 490 19,907,23618,354, 매출액 비율[연구 개발비/매상고]과목 52기 51기 50기 연구개발비용 총 21,229,200 20,207,612 18,662,029 (정부보조금) △ 8,228△ 14,677△ 11,645 연구개발비용 총 21,220 ,97220 ,192 ,935 18,650 ,384 회계처리개발비 자산화(무형자산) △ 109 ,482 △ 285,699 △ 2964 연구개발비(비용) 21,111 ,4907 ,23618 ,354 매출액비율 [연구개발비/매출액]※ 접속 기준입니다. ※ 비율은 정부보조금(국고보조금)을 차감하기 전 연구개발비용 지출 총액을 기준으로 산정했습니다.[△는 음의 값이다]※ 접속 기준입니다. ※ 비율은 정부보조금(국고보조금)을 차감하기 전 연구개발비용 지출 총액을 기준으로 산정했습니다.[△는 음의 값이다]연구개발 조직도※연구 개발 조직도는 2020년 말 기준입니다.☞ 상세한 해외 연구 개발 기구(법인)실태는 “I. 회사 개요”의 “회사. 연결 대상 종속 기업 상황”을 참조하세요. C. 연구 개발 실적※ 연구개발 조직도는 2020년 말 기준입니다.☞ 상세한 해외연구개발조직(법인) 현황은 ‘I. 회사 개요’의 ‘사. 연결대상 종속기업 개황’을 참조하시기 바랍니다. C. 연구개발 실적11. 기타 투자 의사 결정에 필요한 사항이. 지적 재산권 관련 회사는 R&D활동의 지적 재산화에도 집중하고 1984년 처음 미국 특허를 등록한 이래 현재 세계에서 총 197,749건의 특허를 보유하고 특히 미국에서의 분쟁에 효과적으로 대응하기 위한 누적 건수 기준으로 미국에서 가장 많은 특허를 보유하고 있습니다.[국가별 등록건수(2020년말 누적, 연결기준)] (단위:건)[국가별 등록건수(2020년말 누적, 연결기준)] (단위:건)구분 한국 미국 유럽, 중국, 일본 기타 나라의 가계 등록 건수 41,649 77,986 37,561 17,996 9,822 12,735 197,7492020년 21.2조원의 R&D 투자를 통해 국내 특허 6,648건, 미국 특허 8,520건 등을 취득했습니다.[주요국 연도별 특허 등록 건수] (단위: 건)[주요국 연도별 특허 등록 건수] (단위: 건)구분 2020년 2019년 2018년 한국 6,648 5,075 3,068 미국 8,520 8,7298,073구분 2020년 2019년 2018년 한국 6,648 5,075 3,068 미국 8,520 8,7298,073(단위: TCO2-eq, TJ)(단위: TCO2-eq, TJ)구분 2020년 2019년 2018년 온실 가스(tCO2-eq)18,322,674 15,998,397 15,890,234에너지(TJ)275,8612 42,345 237,762구분 2020년 2019년 2018년 온실가스(TCO2-eq) 18,322,674 15,998,397 15,890,234 에너지(TJ) 275,861242,345237,762※접속 기준입니다. 별도 기준은 “XI. 기타 투자자 보호를 위해서 필요한 사항”의 “11. 그린 경영”부분을 참조하세요.※대상은 국내 제조 사업장, 사옥, 당사 소유의 건물 임차 건물 등입니다.※온실 효과 가스의 사용 실적은 오존 파괴 물질(ODS)제외된 기준입니다.※배출량 및 에너지 사용량은 외부 검증 기관의 검증 결과 등에 의해서 변동하는 경우가 있습니다.※”온실 가스 배출권 거래제 배출량 보고 및 인증에 관한 지침”의 개정으로 헤이세이 30년 온실 가스 배출량 등을 다시 산정했습니다.당사는 2015년부터 “#온실 가스 배출권 할당 및 거래에 관한 법률” 제8조(할당 대상 기업의 지정 및 지정 취소)에 의거 온실 효과 가스 배출권 할당 대상 기업에 해당합니다.